Подпишитесь на рассылку

«Экономика для всех»

и получите подарок — карту профессий РЭШ

Подпишитесь на рассылку

«Экономика для всех»

и получите подарок — карту профессий РЭШ

Инвесторы любят слушать аналитиков и управляющих, надеясь, что их советы позволят сорвать куш. На самом деле самые скрупулезные расчеты и анализ, проведенные профессионалами, не гарантируют заработка. Частнику стоит ориентироваться на пассивные инвестиции, а то и вовсе на случайный выбор – часто это гораздо выгоднее.*

Михаил Оверченко

Чем больше времени человек тратит на инвестиции, тем большую доходность он хочет получать – об этом говорили участники одного из выпусков «Экономики на слух». Но практика показывает: не то что частные инвесторы, но даже звездные управляющие не могут постоянно обыгрывать рынок. «Обезьяна с завязанными глазами, бросающая дротики в финансовые страницы газеты, может собрать портфель, который покажет столь же хорошие результаты, что и портфель с бумагами, тщательно отобранными экспертами», – написал еще в 1973 г. в книге «Случайная прогулка по Уолл-стрит» профессор экономики Принстонского университета Бертон Малкиел.

Журналисты финансовой колонки Heard on the Street («Услышано на [Уолл-] стрит») газеты The Wall Street Journal (WSJ) уже дважды использовали подход Малкиела – с апреля по апрель 2018–2019 гг. и с мая по май 2023–2024 гг. Случайность выбора обеспечили без обезьяны – с помощью дартса. Развесив на стене редакции страницы газеты с котировками акций, журналисты кидали в них дротики. Сформированный таким образом портфель сравнили с составленным из акций, которые рекомендовали управляющие хедж-фондами на конференции Sohn Investment Conference.

В первом случае доходность портфеля профессиональных инвесторов за год составила минус 4,4% (при этом лишь четыре акции из 12 обогнали индекс S&P 500), а портфеля журналистов – плюс 17,3%.

Во втором случайно выбранные акции позволили заработать 80%, а отобранные с помощью экспертов – 32%. В этот раз управляющие выступили гораздо лучше, чем пять лет назад: составленный из их идей портфель обогнал индекс S&P 500, который вырос на 25%. Но результат все равно оказался на 48 процентных пунктов хуже, чем случайно собранного портфеля.

Эффективность такого рандомного портфеля может объясняться тем, что в нем почти всегда будут акции небольших компаний, которые в более долгосрочной перспективе обычно обыгрывают индексы крупных компаний, показало исследование аналитиков Research Affiliates и Towers Watson. Важно, кроме того, чтобы веса (доли) акций, составляющих такой портфель, были равны (и его нужно регулярно, например раз в год, ребалансировать, возвращая равные веса), а не определялись в зависимости от рыночной капитализации, как в индексе S&P 500, или от цены акций, как в Dow Jones.

Профессиональные инвесторы не могут надежно предсказать долгосрочный результат акций, но в этом им могут помочь «нейропредсказания», показало нейровизуализационное исследование (визуализация деятельности мозга), результаты которого недавно опубликовали нейроученый Лео ван Брюссел из Роттердамского университета Эразма с коллегами.

Они исследовали реакцию мозга 36 нидерландских профессиональных инвесторов. Им предложили набор акций (среди них, например, AT&T, Carrefour, Ralph Lauren, Sanofi, Teva Pharmaceutical), не сообщив названия, за разные периоды – с 1999 по 2011 г. По каждой бумаге инвесторы просматривали общую информацию, включая отраслевую принадлежность и рыночную капитализацию, график цены, данные о продажах и прибыльности, стоимость относительно аналогов, а также краткое изложение последних новостей. Их просили ответить, обгонит ли акция свой сектор в следующие 12 месяцев.

Результат оказался, что называется, пальцем в небо. При этом гораздо точнее была не рациональная оценка, а эмоциональная. Если во время просмотра информации у инвестора в мозгу активировался центр удовольствия, ожидания вознаграждения, – прилежащее ядро, вероятность лучшего поведения акции возрастала. Видевшие реакцию мозга исследователи могли предсказать, что акция обгонит свой сектор, с точностью 68%, причем чем выше была активность этой части мозга, тем точнее предсказание. «Результаты нашего исследования дополняют недавние работы в сфере «нейропрогнозирования», демонстрируя, что поведение рынка можно прогнозировать с помощью мозговой активности маленькой выборки, в данном случае – профессиональных инвесторов», – говорится в работе.

Тем же, у кого нет возможности посмотреть, как работает их мозг, нужно следовать базовому принципу: если выбрал инвестиционную стратегию, следуй ей. «Ключ к успеху – это дисциплина. Как только вы выстроили стратегию, нужно придерживаться ее и контролировать ее исполнение», – говорил «Экономике на слух» руководитель управления финансовой эффективности банка ВТБ, выпускник РЭШ Петр Дорожкин.

Если кто-то из частных инвесторов захочет повторить игру в дартс, необходимо жестко следовать сделанному выбору, даже если какие-то позиции из портфеля сразу покажутся безнадежными, отмечают журналисты WSJ. В рыночной истории не счесть примеров того, как поведение акций внезапно меняется.

Журналисты WSJ убедились в этом на своем портфеле. Акции оказавшегося на острие дротика производителя программного обеспечения Semantix упали на 97% и были исключены из листинга биржи, зато бумаги нефтесервисной компании NGL Energy Partners, которые до этого два года провели в боковике, выросли на 117%. А акции Western Alliance Bancorporation повели себя, как птица феникс. Весной 2023 г. их котировки рухнули, как и других региональных банков США, но затем восстановились. «К сожалению, это была одна из двух наших акций, которые мы [случайным образом] выбрали для игры на понижение, что очень дорого обошлось нашему портфелю», – пишут журналисты WSJ.

Наибольший доход их портфелю принесли акции страховщика Root, которые подорожали с $5 до более чем $60, на пике достигая $80. Почти весь рост произошел в конце эксперимента – с конца февраля 2024 г. Это стандартная ситуация, отмечает WSJ: обычно основной доход инвесторам приносит очень небольшое количество акций, показало исследование Хендрика Бессембайндера, профессора W. P. Carey School of Business при Университете штата Аризона.

Он проанализировал доходность всех компаний, акции которых торговались на фондовом рынке США с 1926 по 2019 г. (их больше 26 000), и сравнил ее с самым надежным инструментом – одномесячными казначейскими векселями. Оказалось, что большинство компаний (57,8%) уступили безрисковому вложению, не оправдав взятого инвесторами на себя риска. А половину общего дохода, составившего в общей сложности $47,38 трлн, обеспечили всего 83 компании, или 0,32% от когда-либо торговавшихся на бирже.

Раз большинство акций проигрывают безрисковым вложениям, наиболее благоразумный подход – диверсифицировать портфель, заключают журналисты WSJ. Об этом же им сказал Малкиел: «Я не призываю инвесторов бросать дротики дартс, а хочу, чтобы они владели всем», т. е. вкладывались в индексные фонды.

«Люди часто приходят на рынок за чудом, – говорит в подкасте «Экономика на слух» Валерий Скотников, начальник управления по развитию сегмента розничных клиентов на Московской бирже. – [По статистике] у 12% [российских] инвесторов первая купленная акция так и осталась единственной в их портфеле. А это около 1 млн человек. То есть люди сделали ставку на бизнес одной компании. Вложения в фонды помогли бы им диверсифицировать свой портфель, а не только время сэкономить. Например, в фонде на индекс Московской биржи будет сейчас 48 акций».

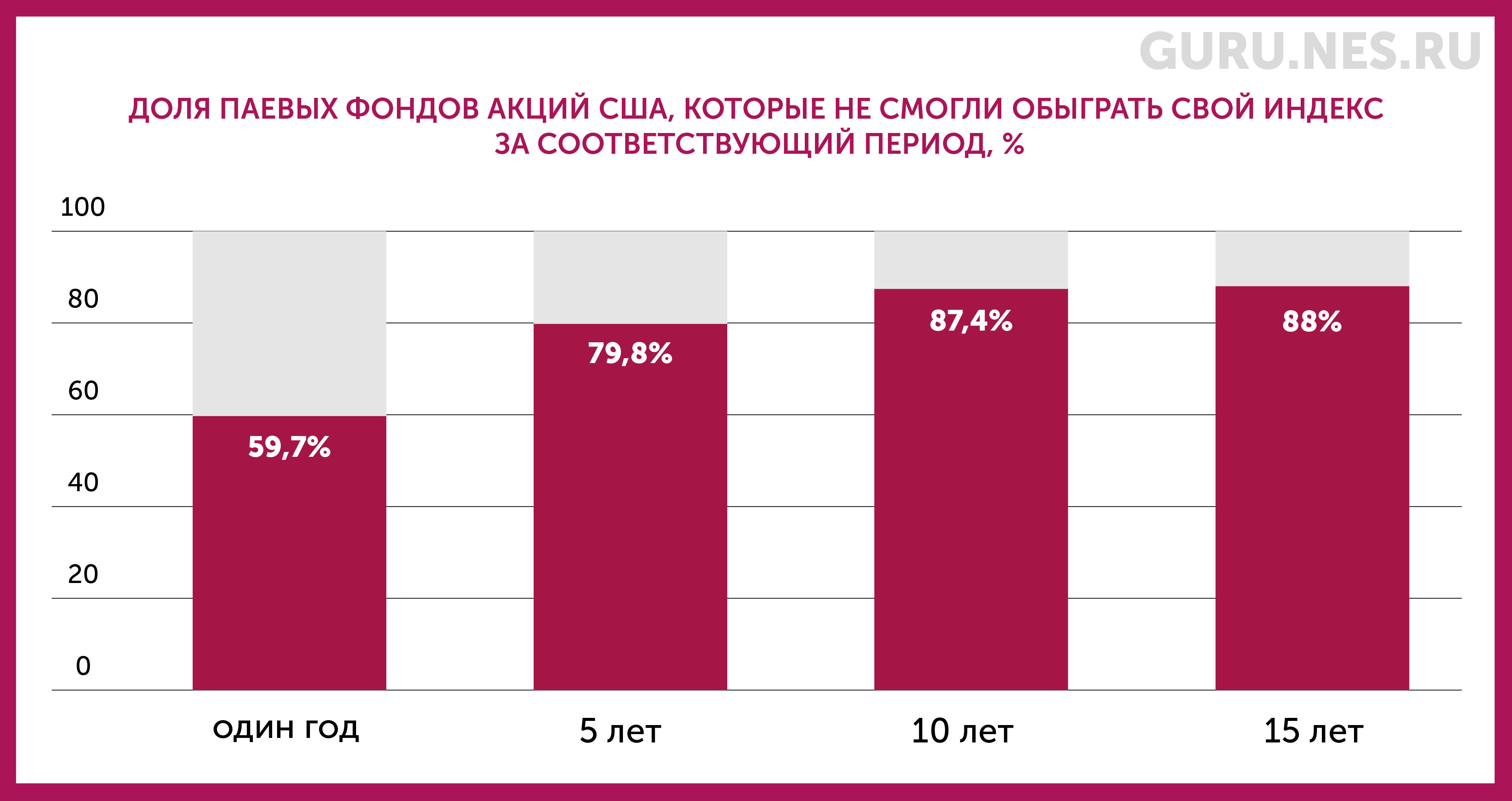

Индексный фонд позволяет получить результат, аналогичный индексу (за вычетом комиссий за управление, которые сейчас минимальны). Другое дело фонды активных инвестиций. В 2020 г., по данным S&P Dow Jones Indices, обогнать свой бенчмарк смогли менее половины (43%) паевых фондов акций США, а повторить это достижение в последующие два года из них смогли лишь 2,5%.

Источник: S&P Dow Jones Indices

Что почитать и послушать на эту тему

– Статья GURU о том, как память управляет нашими инвестициями

– Два выпуска «Экономики на слух» про нейроэкономику – здесь и здесь

– Обзор книг по нейроэкономике

– Статья GURU о том, почему неизбежны банковские кризисы

– Проверьте свои знания с помощью наших тестов – о рисках коллективных инвестиций и уловках финансовых маркетологов

*Этот текст не является инвестиционной рекомендацией.